【投資初心者向け】元本保証&低リスクで運用できる金融商品10選!

人生において、大きな資金が必要となるのが、住宅、教育、老後にかかるお金です。これらは人生の3大資金と呼ばれ、早いうちから準備しておくことが肝心です。

そうはいっても、「どうやって準備したらいいの?」と考えてしまいますよね。

日々の貯金はしているけれど、投資はやったことがないという人や、資産形成をこれまで積極的に行ってこなかった人に向けて、「元本保証型の金融商品による資金作り」と「投資による資金作り」の2つの方法を紹介します。

リスクを抑えながらの着実な資産形成に興味がある方はぜひ参考にしてください。

目次

監修者

監修者柴沼 直美CFP®/1級FP技能士

1元本保証とは?投資とは何が違う

まずは、元本保証とはなにか、おさらいしておきましょう。

皆さんのお給料が振り込まれる口座は普通預金(通常貯金)がほとんどだと思います。いわゆるお財布代わりの口座であり、ここに預けたお金(元本)が減ることはありません。

このような元本が減らない(元本割れしない)ことが保証された金融商品を「元本保証のある」金融商品といいます。普通預金や定期預金、貯蓄貯金などがこれにあたります。

一方、投資はどうでしょうか。株式や投資信託などの金融商品を購入して運用している期間は価格が変動し、購入代金よりも価格が下回る(元本割れする)ことがあります。元本割れするリスクがある反面、高い収益も期待できるのが投資です。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

減らないけど大きく増えないのが「元本保証」、大きく増える可能性があるけど減る可能性もあるのが「投資」と考えるといいでしょう。

2元本保証型の金融商品のメリットとデメリット

ここでは元本保証型の金融商品のメリットとデメリットを紹介します。

2-1メリット

元本保証のある金融商品は、運用期間(預入期間)すべてにわたって、元本割れがないことが保証されています。そのため、安心してお金を託すことができます。また、いつ引き出しても元本は変わらないので、換金しやすいというメリットもあります。

日々の生活費や近い将来使う資金などは元本保証型の金融商品で運用するとよいでしょう。

2-2デメリット

元手が減らない分、収益性はほとんどないのが元本保証型の金融商品です。そのため、資産を増やすことは期待できません。

また、10年運用しても、10年後に受け取ることができる金額は元金と僅かな金利であることがほとんどです。そのため、10年後に物価が上昇していた場合、そのお金の価値は目減りしてしまいます。

これをインフレリスクといい、元本保証型の金融商品はインフレリスクに対応できません。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

3投資のメリット・デメリット

ここでは投資のメリットとデメリットを解説していきます。

3-1メリット

投資のメリットはなにより資産を増やすことができることです。たとえば投資信託を100万円購入して、利回り3%で運用すると、1年後には103万円になります。投資信託の平均利回りは3%~10%(3年~5年運用した場合)といわれているので、難しい数字ではないでしょう。

これに対し、大手銀行の普通預金の金利は0.001%(2023年現在)なので、100万円を預けて1年後に増えるのは約10円です(半年複利計算)。資産を増やすなら投資が有効です。

3-2デメリット

投資には、元本割れをするリスクがあります。収益性の高い金融商品ほど、そのリスクが高くなります。また、投資の結果得られる利益のことをリターンといいます。

リスクとリターンは表裏一体の関係にあります。リターンが大きいものはリスクも大きくなり、リスクを小さくするとリターンも小さくなります。

投資と一口にいっても、選ぶ商品によってリスクやリターンは異なります。そのため、投資で成功するには知識と経験が必要です。初心者にはハードルが高くなることもデメリットといえるでしょう。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

関連記事:

4元本保証の金融商品3選

元本保証のある金融商品は、安全性は高いものの収益性は期待できないため、そうした特性を知ったうえで、目的に応じて利用するのがよいでしょう。

ここでは、元本保証型の金融商品を3つ紹介します。それぞれにメリットとデメリットがあるので、利用目的にあわせて選びましょう。

4-1①普通預金

<メリット>

・自由に出し入れできる

・預金保険制度で1000万円までの元本とその利息が保護される

・自動受取り、自動支払いができる

<デメリット>

・金利が低い

普通預金はいつでも出し入れができ、お財布代わりに使える預金です。万が一金融機関が破綻した場合にも、預金保険制度により預金者1人当たり、元本1000万円までと破綻日までの利息が保護されます。

また、給与や年金などの自動受取り、電気、ガス、水道などの公共料金や、クレジットカードの代金の自動支払いができることもメリットです。

一方、デメリットは金利が低いことです。自由に出し入れできる、流動性の高い預金は(銀行などが)運用資金として利用しにくいため、金利は低く設定されます。大手銀行の2023年現在の普通預金の金利は0.001%となっています。

4-2②貯蓄預金

<メリット>

・自由に出し入れできる

・預金保険制度で1000万円までの元本とその利息が保護される

・残高によっては普通預金よりも金利が高くなる

<デメリット>

・自動受取り、自動支払いができない

貯蓄預金は、普通預金と同じように、元本保証があり、自由に出し入れができる預金です。預金保険制度の対象で1000万円までの元本とその利息が保護されます。

普通預金との違いは、残高が設けられた基準以上になると、多くの場合、普通預金よりも金利が高くなります。金利は変動金利で満期はありません。

もう1つ、普通預金との違いは、給与の自動受取りや、公共料金、クレジット代金などの自動支払いができないことです。

貯蓄預金のサービスに、自動的に資金を移動させるスウィングサービスがあります。このサービスを利用すると、給料日には普通預金からより金利の高い貯蓄預金に資金を移し、ローンの支払日には貯蓄預金から普通預金に資金を移すことができます。ただし、スウィングのたびに手数料がかかる場合もあるので留意しましょう。

4-3③定期預金

<メリット>

・普通預金よりも金利が高い

・預金保険制度で1000万円までの元本とその利息が保護される

<デメリット>

・自由に出し入れできない

定期預金は、原則として満期日(期日)までは引き出しができませんが、普通預金よりも有利な金利が適用される預金です。元本保証があり、預金保険制度の対象です。

固定金利型と変動金利型の2つのタイプがあります。

固定金利型は、預け入れたときの金利が満期日まで適用されます。

変動金利型は、適用金利が6ヵ月ごとに見直されるなど、一定期間ごとに金利が変わります。預け入れたときの金利が低く、将来上がると予想される場合は変動金利型が向いています。

- 一般的に、金利は景気が良い時に上がり、悪い時に下がります。

5低リスクで運用できる金融商品7選

ここでは元本保証は無いものの、低リスクで運用できる金融商品を7つ選んでみました。安全性が高い反面、収益性は低くなることが特徴ですが、目的や用途を限定することで収益性を高くしている金融商品もあります。

メリット・デメリットを理解し、目的に応じて選択するといいでしょう。

5-1①個人向け国債

<メリット>

・国が債務不履行に陥らない限り、満期まで保有すれば元本割れしない

・最低金利保証がある

・半年ごとに利子を受け取れる

<デメリット>

・投資商品としては低金利

国債とは国が発行する債券*1ことで、政府が個人投資家でも購入できるようにしたものが「個人向け国債」です。

投資家は国債を購入することで国にお金を貸したことになり、満期まで半年ごとに利子を受け取ることができます。満期を迎えると元本が目減りすることなく戻ってくるので安心です。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

国債には「固定金利型3年」、「固定金利型5年」、「変動金利型10年」の3種類があり、最低1万円から1万円単位で購入できます。

年率0.05%の最低金利保証がありますが、2023年3月時点の表面利率は固定3年0.05%、固定5年0.18%、変動10年0.33%と、投資としてみると、低金利であることは否めません。

*1…国や企業などが投資家から資金を調達するために発行する有価証券

5-2②個人向け社債

<メリット>

・国債よりも高い利率が期待できる

<デメリット>

・国債よりもリスクが高くなる

社債とは企業が事業資金を調達するために発行する債券のことです。

社債の多くは機関投資家(生命保険会社や年金基金など)向けに発行されますが、個人投資家でも購入できるようにしたものが「個人向け社債」です。

基本的な仕組みは国債と同じですが、預貯金や国債よりも高い利率が期待できます。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

一方、社債発行企業が倒産した場合は、元本や利息の支払いが行われない場合があります。国が発行体となる国債と比べると、リスクはやや高めと言えるでしょう。また、初期投資額が10万円程度となっており、国債と比べると購入のハードルがやや高めです。

5-3③地方債

<メリット>

・国債よりも若干金利が高めである

<デメリット>

・国債よりも若干リスクが高めである

・購入には10万円程度の資金が必要となる

地方債とは都道府県や市区町村といった地方公共団体が発行する債券です。

地方公共団体が後ろ盾となっているため、国債に次いで低リスクの債券といえるでしょう。また金利は国債よりも高めとなっています。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

10万円単位で購入することができ、償還期間(投資期間)は5年や10年に設定されるのが一般的です。

5-4④公社債投資信託

<メリット>

・安全性が高い

<デメリット>

・リターンが小さい

・NISAの対象外である

公社債投資信託とは、投資対象に株式を一切組み入れずに、公社債(債券)などで運用する投資信託のことです。

投資のプロが投資家の代わりにさまざまな債券に分散投資してくれる金融商品であるため、安心して運用できます。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

ただし、リスクの低い債券を実質的な投資対象とする分、リターンは小さくなります。

また、公社債投資信託はNISA(少額投資非課税制度)の対象外となっています。

5-5⑤貯蓄型保険商品

<メリット>

・万が一の事態に備えられる

・貯蓄性がある

<デメリット>

・中途解約をすると元本割れをする

・換金しにくい

貯蓄型保険商品とは、死亡や所定の高度障害などに備えつつ、将来の資金確保のために貯蓄ができる保険商品です。

保険料の払込期間終了後に解約すると、解約返戻金は払込保険料よりも上回るのが一般的であることから、万が一の事態に備えながら資産形成ができます。

例としては学資保険、終身保険、個人年金保険などが挙げられます。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

逆に、払込期間中に解約をすると、支払った保険料を下回る(元本割れする)可能性が高い商品といえます。長期間にわたって保険料を積み立て、その期間は換金しにくいため、教育費や老後資金の確保など、目的をもって利用するのがいいでしょう。

5-6⑥旅行積立

<メリット>

・旅行代金を有利に積み立てできる

<デメリット>

・旅行代金以外に使えない

・現金化できない

旅行積立とは、旅行会社や航空会社にお金を積み立てて、満期になると積み立てた金額以上の旅行券などが受け取れるサービスです。

目標額を設定して月々や一括で積み立てると、積立期間終了後にサービス額が上乗せされた旅行券で戻ってくる仕組みとなっています。

積み立てたお金以上の金額が旅行券となって戻ってくるため、旅行代金を積み立てるという明確な目的がある場合は、お得なサービスです。また、利率は企業や積立期間にもよりますが、6%のものもあるなど、決して低くはありません。

一方で、旅行代金以外には使えない、現金化ができない点はデメリットとなります。また、中途解約をすると、元本割れをする場合があり、その際も現金ではなく旅行券で戻ってくることに留意しましょう。

5-7⑦デパート積立(友の会)

<メリット>

・年利8%の高利回りを享受できる

<デメリット>

・提携店舗での買い物以外に使えない

デパート積立とは、デパートに毎月一定額を積み立てると、満期(1年が多い)に積立額以上の買い物券が受け取れるサービスです。

上乗せされる金額は1ヵ月分の積立額とする場合が多いようです。つまり1年積み立てると13ヵ月分の金額の買い物券として戻ってくるので、年利にすると約8%の高い利回りとなります(1÷12=0.083となるため。ただし毎月の積立となるため実質的な利回りはより高くなります)。

一方、デメリットは積み立てたデパート(提携している店舗含む)でしか使えない、現金では受け取れない点です。普段そのデパートをよく利用している人にはお得なサービスです。

6元本保証の金融商品はインフレに注意

物の値段が上がると、相対的に現金の価値は下がります。つまり、利率が限りなく0に近い銀行の普通預金などはインフレによって価値が損なわれる可能性があるのです。

たとえばパンが100円から200円に値上がりすれば、200円で買えるパンの数は2個から1個に減少します。このように物価上昇率が(投資などによる)利率を上回れば、実質的にはお金が目減りして損をすることになるのです。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

前述の通り、元本保証型の金融商品の代表である預貯金の金利はほぼ0%に近い状況です。現金をただ銀行に預けているのとほとんど変わらないと言えるでしょう。

元本保証型の金融商品にとってインフレは大きなリスクです。

7【コラム】どんな人が元本保証の資産運用をするべき?

元本保証の金融商品は安全性が高い一方で、収益性は低いのが特徴です。そのため、積極的に資産を増やしていきたい場合には、元本保証型は適切ではないと言わざるを得ません。

収益性よりも安全性を優先した方がいいケースとして、次の2つがあげられます。当てはまる人は元本保証型の金融商品を選ぶといいでしょう。

7-1余剰資金がない人

投資は『余剰資金で行う』という大原則があります。投資にはリスクが付きものなので、生活費を投資に回して資金を減らしてしまったら、生活が立ち行かなくなってしまいます。ある程度の資金ができるまでは、元本保証のある金融商品で確実に増やしていくことが大切です。

7-2近い将来に使う資金を準備したい人

教育費や車の購入資金など、いつまでにいくら必要か決まっていて、確実に準備しておかなければいけない資金は元本保証のある金融商品で準備しましょう。受け取り金額が確定していればマネープランも立てやすいでしょう。

その反対に、すぐに使う必要のない老後資金などは、長い期間をかけられるので、安全性より収益性重視の金融商品を取り入れて準備することをおすすめします。

8投資で資産を増やすなら投資信託のつみたて投資がおすすめ!

投資はリスクがあって怖いというイメージを持つ人がいると思いますが、リスクを抑えた運用ができる投資もあります。それが投資信託のつみたて投資です。

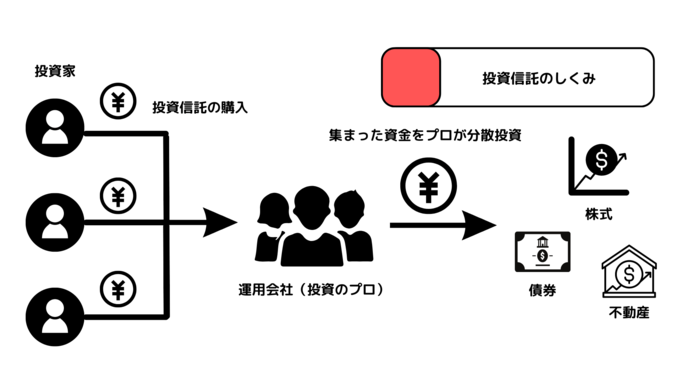

投資信託は、投資家から集めたお金を運用のプロが株式や債券などで運用し、その運用成果を投資家それぞれの投資額に応じて分配する仕組みの金融商品です。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

つみたて投資は、一定の金額を定期的に積み立てる投資方法です。

投資信託のつみたて投資は、購入頻度と購入金額、購入する投資信託商品を決めて積み立てていきます。

投資信託はリスクを抑えるのに有効な分散投資を運用のプロが行ってくれるので、投資の知識がなくても、低リスクでの運用が可能です。そのため投資初心者には投資信託での資産運用がおすすめです。

関連記事:

9投資信託をつみたて投資で運用する4つのメリット

ここでは投資信託をつみたて投資で運用するメリットをより詳しく解説します。

- ①少額から始められる

- ②長期投資による複利効果の恩恵を受けられる

- ③ドルコスト平均法によるリスクの低減が可能

- ④つみたてNISAなどの税制優遇制度が利用できる

9-1①少額から始められる

投資信託の積み立ては、少額から始められます。金融機関によって異なりますが、銀行などは月1000円程度から、ネット証券などは月100円から投資信託の積み立てができる場合があります。

個別株を購入する場合は、単元株(100株)での購入になるので、数十万円程度資金が必要になることを考えると、少額から始められる投資信託の積み立ては、これから投資を始める人には最適といえるでしょう。

9-2②長期投資による複利効果の恩恵を受けられる

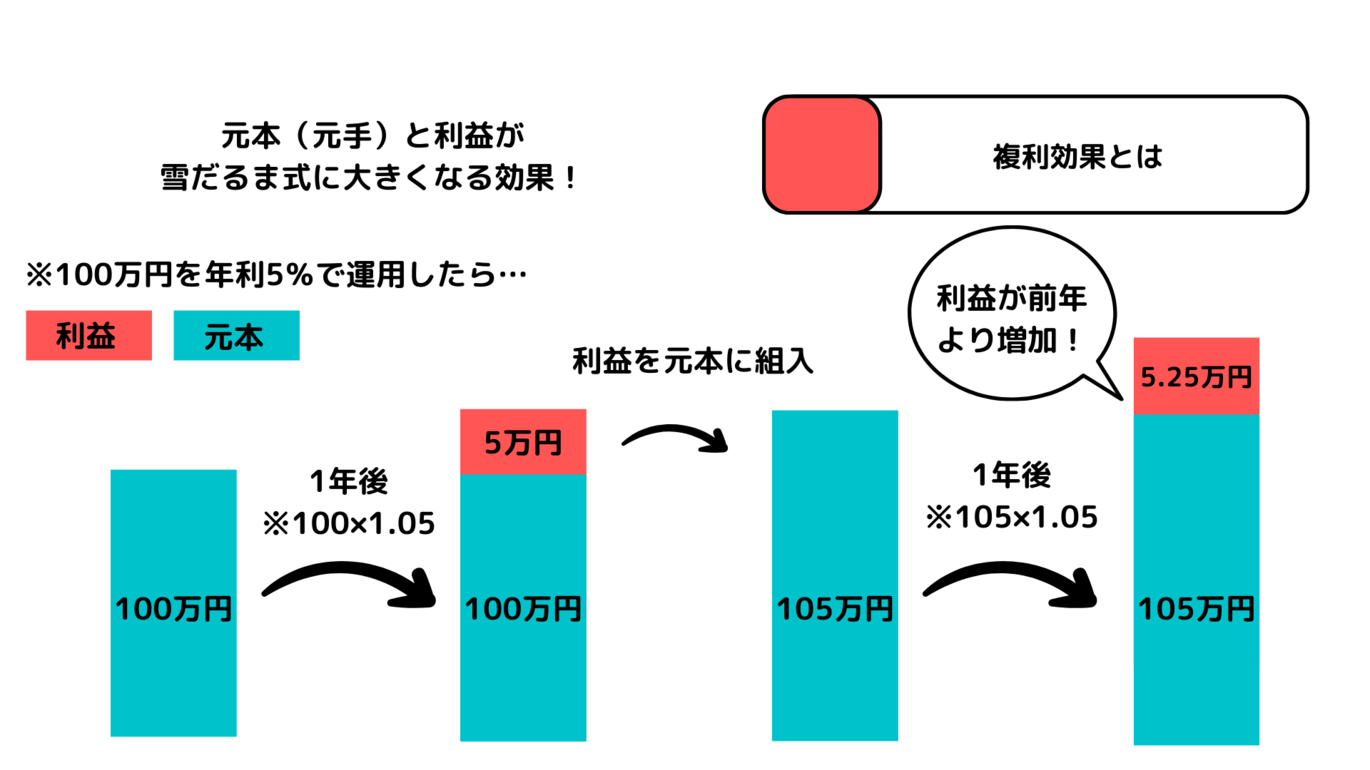

複利効果とは、運用で得た利益を再投資し続けることで、投資額と利子(利益)が雪だるま式に増えていく効果のことをいいます。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

投資信託のつみたて投資でもこの複利効果の恩恵を受けることができます。

9-3③ドルコスト平均法によるリスクの低減が可能

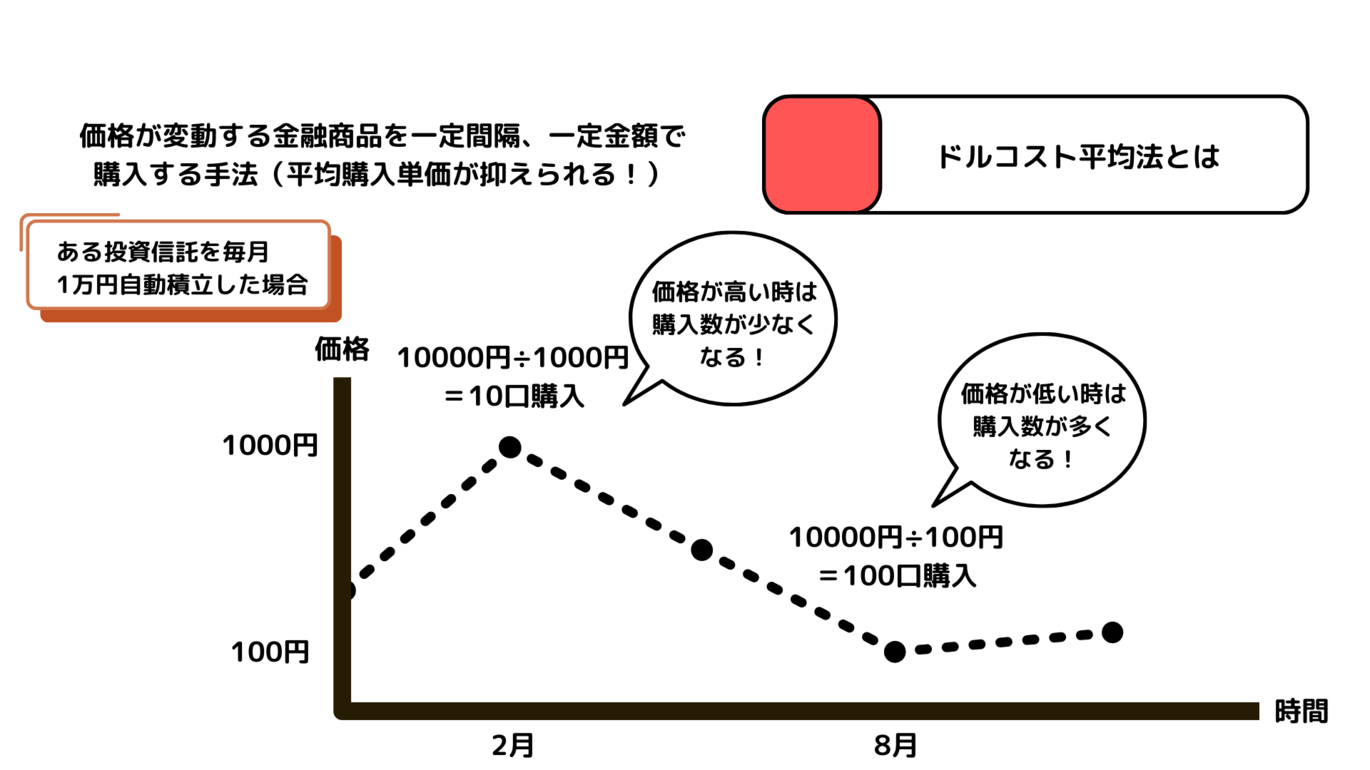

ドルコスト平均法とは、一定の金額と間隔で、同一の金融商品を買い続ける手法のことです。

例えば、投資信託を毎月一定金額購入する設定をしておけば(つみたて投資)、価格が高い時は購入口数が少なくなり、価格が低い時は購入口数が多くなります。

これにより一口あたりの購入単価を抑えた効率的な運用が可能となるほか、購入タイミングが分散されるので、値段が高い時に一括購入してしまうようなリスクも防止できます。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

9-4④つみたてNISAなどの税制優遇制度が利用できる

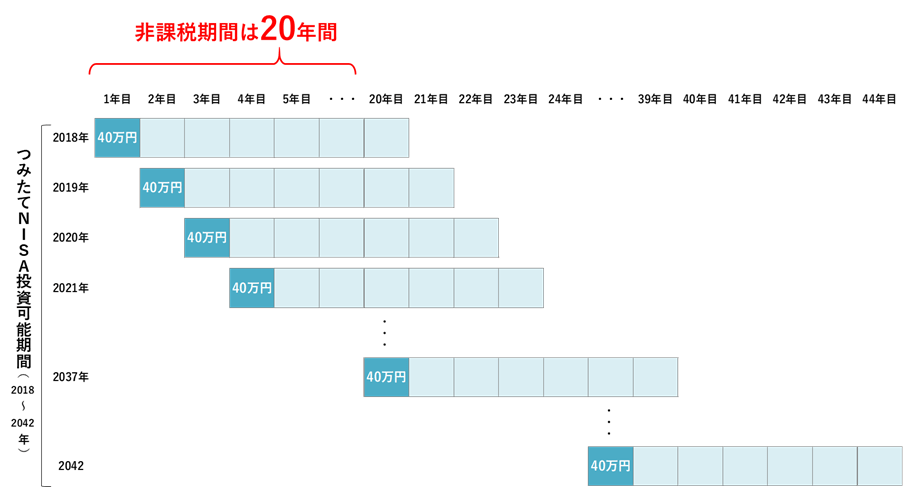

つみたてNISAは、金融庁が認めた一定の条件を満たす投資信託から得られる利益が非課税となる税制優遇制度です(通常、投資の利益には20.315%の税金がかかります)。

年間40万円を上限に投資でき、その運用から得られた利益が最大20年間非課税となります。

出所:金融庁「つみたてNISAの概要」

出所:金融庁「つみたてNISAの概要」

また、投資信託の利益が非課税となる別の制度にiDeCoがあります。

iDeCoは20歳~65歳が加入できる任意の私的年金制度です。毎月拠出する掛金で投資信託などを運用し、その成果(掛金と運用益)を年金として老後に受け取ります。

出所:iDeCo公式サイト

出所:iDeCo公式サイト

iDeCoでは以下のような節税メリットが設けられており、つみたてNISAよりも節税効果は大きいと言えるでしょう。

掛金が全額所得控除の対象となる(所得税と住民税を節税できる)

制度を通じて得た利益は非課税(通常は20.315%の税がかかる)

将来、掛金と運用益を受け取る際に控除を受けられる

ただし、つみたてNISAがいつでも運用成果を引き出せるのに対し、iDeCoは原則60歳までお金の引き出しができない点は注意が必要です。

関連記事:

10【初心者向け】おすすめの投資信託6選!

投資信託は、投資家に代わってプロが資産運用を代行する金融商品です。

月々100円から投資ができ、投資経験豊富な運用のプロが自分の代わりに取引してくれます。

ここではおすすめの投資信託6選を紹介します。

いずれも以下4つの基準をクリアしているため、初心者が安心して運用し始められるものばかりとなっています。

- 目安として信託報酬0.2%以下の商品であること(日々かかる手数料が安いこと)

- 目安としてつみたてNISAやiDeCoに対応した商品であること(非課税メリットが受けられること)

- 信託報酬などが安いインデックス型*2の商品であること

- 目安として純資産総額*3が1000億円以上(人気度が高いこと)

*2…インデックス型:日経平均株価などの指数をベンチマークとし、それに連動するような値動きを目指す投資信託

*3…純資産総額:基準価額(投資信託の値段)×受益権総口数(投資家により保有されている総口数)で求められる

※本記事で紹介している投資信託銘柄の選定及び紹介文の作成はMeChoice編集部が行っております。

10-1eMAXIS Slim全世界株式(除く日本)

項目 | 内容 |

|---|---|

騰落率(期間収益率) | +37.9%(過去3年) |

ベンチマーク | MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース) |

信託報酬率 | 0.114% |

投信会社名 | 三菱UFJ国際投信 |

価格(1万口当たり) | 1万6151円 |

純資産総額 | 1884.44億円 |

非課税制度 | NISA・iDeCo |

主な取扱金融機関(NISA) | ・SBI証券 |

主な取扱金融機関(iDeCo) | ・SBI証券(セレクトプラン) |

eMAXIS Slim全世界株式(除く日本)は主に、海外の株式へ投資を行っている投資信託です。

MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)に連動する投資成果を目指す商品となっています。

MSCIオール・カントリー・ワールド・インデックスは、先進国23カ国と新興国24カ国の大型株・中型株で構成されている指数です。

そのため世界の幅広い地域に投資し、その成長の利益を受けたい人が検討すべき投資信託となっています。

※本商品に関する信託報酬の記述は、eMAXIS Slim全世界株式(除く日本)の「交付運用報告書(作成対象期間:2021年4月27日~2022年4月25日)」をもとに、それ以外の数値データについては「月次レポート( 2022年12月30日現在)」をもとに作成しています。

関連記事:

10-2楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))

項目 | 内容 |

|---|---|

騰落率(期間収益率) | +35.4%(過去3年) |

ベンチマーク | FTSEグローバル・オールキャップ・インデックス(円換算ベース) |

信託報酬率 | 0.132% |

投信会社名 | 楽天投信投資顧問 |

価格(1万口当たり) | 1万5638円 |

純資産総額 | 2226.23億円 |

非課税制度 | NISA・iDeCo |

取扱金融機関(NISA) | ・SBI証券 |

取扱金融機関(iDeCo) | ・楽天証券 |

FTSEグローバル・オールキャップ・インデックス(円換算ベース)をベンチマークとし、全世界の株式市場に連動した値動きを目指す投資信託です。

世界最大級の運用会社であるバンガードが運用する、下記の上場投資信託証券(ETF)を主要投資対象としています。

ファンド名 | 実質的な主要投資対象 | 運用の基本方針 |

|---|---|---|

バンガード®・トータル・ワールド・ストックETF | 全世界株式 | FTSEグローバル・オールキャップ・インデックスに連動する投資成果を目指す |

バンガード®・トータル・ストック・マーケットETF | 米国株式 | CRSP USトータル・マーケット・インデックスに連動する投資成果を目指す |

バンガード®・トータル・インターナショナル・ストックETF | 全世界株式(除く米国) | FTSEグローバル・オールキャップ・(除く米国)インデックスに連動する投資成果を目指す |

※2022年7月末現在

※「楽天・全世界株式インデックス・ファンド 愛称:楽天・バンガード・ファンド(全世界株式)」投資信託説明書(交付目論見書)の情報を元に作成

全世界の株式へ投資し、世界経済が成長する際の利益を受け取りたい方にオススメです。

※本商品に関する信託報酬・ベンチマークの記述は、楽天・全世界株式インデックス・ファンド<愛称:楽天・バンガード・ファンド(全世界株式)> の「交付運用報告書(作成対象期間:2021年7月16日~2022年7月15日)」をもとに、それ以外の数値データについては「月次レポート(作成基準日:2022年12月30日)」をもとに作成しています。

10-3eMAXIS Slim先進国株式インデックス

項目 | 内容 |

|---|---|

騰落率(期間収益率)(過去3年) | +42.6% |

ベンチマーク | MSCIコクサイ ・インデックス(配当込み、円換算ベース) |

信託報酬率(税込) | 0.10% |

投信会社名 | 三菱UFJ国際投信 |

基準価額(1万口あたり) | 1万9021円 |

純資産総額 | 3692.18億円 |

非課税制度 | NISA・iDeCo |

取扱金融機関(NISA) | ・SBI証券 |

取扱金融機関(iDeCo) | ・SBI証券(セレクトプラン) |

eMAXIS Slim先進国株式インデックスは、MSCIコクサイ・インデックス(配当込み、円換算ベース)をベンチマークとし、日本を除く先進国の株式市場に連動する値動きを目指す投資信託です。

アメリカ、イギリス、オランダ、フランスなどの、世界主要国の株式を主な投資対象しており、ハイリスク・ハイリターンな新興国株式が含まれていない点が特徴となっています。

株式投資を先進国の株式中心で運用したい方に向いているといえるでしょう。

※本商品に関する信託報酬の記述は、eMAXIS Slim 先進国株式インデックスの「交付運用報告書(作成対象期間:2021年4月27日~2022年4月25日)」をもとに、それ以外の情報については「月次レポート( 2022年12月30日現在)」をもとに作成しています。

10-4ニッセイ 外国株式インデックスファンド

項目 | 内容 |

|---|---|

リターン(過去5年の平均利回り) | +42.5%(3年) |

ベンチマーク | MSCIコクサイ・インデックス(配当込み、円換算ベース) |

信託報酬率(税込) | 0.103% |

投信会社名 | ニッセイアセットマネジメント |

基準価額(価格) | 2万5137円 |

純資産総額 | 4134億円 |

非課税制度 | NISA・iDeCo対応 |

取扱金融機関(NISA) | ・SBI証券 |

取扱金融機関(iDeCo) | SBI証券(セレクトプラン) |

ニッセイ 外国株式インデックスファンドは、MSCIコクサイ・インデックス(配当込み、円換算ベース)をベンチマークとし、日本を除く先進国の株式市場に連動する値動きを目指す投資信託です。

アメリカを中心に、先進国各国へも投資したい方が検討すべき投資信託といえるでしょう。

※本商品に関する信託報酬の記述は、<購入・換金手数料なし>ニッセイ外国株式インデックスファンドの「交付運用報告書(作成対象期間:2020年11月21日~2021年11月22日)」をもとに、それ以外の数値データについては「月次レポート(作成基準日 : 2022年12月30日)」をもとに作成しています。

10-5SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)

項目 | 内容 |

|---|---|

騰落率(過去3年) | +43% |

ベンチマーク | S&P500指数(円換算ベース) |

信託報酬率(税込) | 0.0938%程度 |

投信会社名 | SBIアセットマネジメント |

基準価額(価格) | 1万6344円 |

純資産総額 | 7217.57億円 |

非課税制度 | NISA |

取扱金融機関(NISA) | ・SBI証券 |

「SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)」は、S&P500指数(円換算ベース)に連動した投資成果を目指す投資信託です。

S&P500は株価指数の1つで、米国を代表する500社の時価総額をもとに算出されています。

構成銘柄は、アップルやマイクロソフト、テスラ、アマゾン、バークシャー・ハサウェイなど。

アメリカの市場の動きを反映した指数となっており、500社で米国株式市場における時価総額の約80%がカバーされています。

本投資信託は、アメリカへの投資を行いたい人が検討すべき商品といえるでしょう。

※本商品の数値データはSBI証券HPのデータに基づきます(2023年1月20日時点)

10-6SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)

項目 | 内容 |

|---|---|

騰落率(設定来) | +4.34% |

ベンチマーク | CRSP USトータル・マーケット・インデックス(円換算ベース) |

信託報酬率(税込) | 0.0938%程度 |

投信会社名 | SBIアセットマネジメント |

基準価額(価格) | 1万434円 |

純資産総額 | 1216.25億円 |

非課税制度 | NISA |

取扱金融機関(NISA) | SBI証券 |

SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)は、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動した投資成果を目指す投資信託です。

CRSP USトータル・マーケット・インデックスは、米国株式市場の動きを捉えることを目指した、時価総額加重平均型の株価指数で、約4000銘柄から構成されています。

アメリカで投資可能な銘柄のほぼ100%をカバーしており、米国全体の経済に投資したい方に向いています。

※本商品の数値データはSBI証券HPのデータに基づきます(2023年1月20日時点)

11【初心者向け】投資におすすめの証券会社5選!

ここでは、投資初心者におすすめのネット証券を5つ紹介します。

ネット証券は取引のオンライン完結と手数料の安さが魅力の証券会社です。

どこでも安く取引がしたいという方はぜひ参考にしてください。

※本記事で紹介しているおすすめ金融機関の選定及び紹介文の作成はMeChoice編集部が行っております。

11-1①SBI証券

項目 | 内容 |

|---|---|

国内株手数料 | 0円から |

米国株手数料 | 約定代金の0.45%(税込0.495%) |

IPO取扱銘柄数(2022年) | 89 |

米国株の銘柄数 | 6000超 |

独自サービス | 三井住友カードを使って投信積立を行うと最大還元率は5% |

口座開設実績 | 1000万口座突破(SBI証券、SBIネオモバイル証券、SBIネオトレード証券、FOLIOの合計口座数) |

※データはいずれも2023年2月1日確認のもの

SBI証券は、2023年中に国内株の手数料無料化を目指しており、コスト意識が高い人であれば注目必須の証券会社です。

国内の個別銘柄はもちろん、米国株をはじめ世界9カ国の銘柄に投資できます。米国株の取扱銘柄数は6000を超えており、主要ネット証券最高水準。

現在、国内株は0円から取引可能であり、IPO取り扱い銘柄数も、主要ネット証券*4の中ではダントツの実績を誇っています。

また、投資信託のサービスも充実しており、保有額の最大0.25%がPontaポイントやTポイントとして還元されるほか、投資信託の購入には「Tポイント」「Pontaポイント」を1ポイント1円として利用できるので、少額から投資したい方にも最適です。

投資信託の購入に三井住友カードを利用すれば、最大5%のポイント還元が受けられ、たまったVポイントは1ポイント1円で投資信託の買付に利用できるほか、景品との交換やキャッシュバックサービスにも使えます。

*4…SBI証券・楽天証券・松井証券・マネックス証券・auカブコム証券の5社を指します。

関連記事:

11-2②楽天証券

項目 | 内容 |

|---|---|

国内株手数料 | 0円から |

米国株手数料 | 約定代金の0.45%(税込0.495%) |

IPO取扱銘柄数(2022年) | 65 |

米国株の銘柄数 | 4960銘柄 |

独自サービス | 楽天カードを使って投信積立を行うと最大還元率は1% |

口座開設実績 | 800万口座 |

※データはいずれも2023年2月1日確認のもの

楽天証券は800万口座を超えている日本屈指の証券会社です。

楽天カードを使って投信積立を行うと、ポイント還元率最大1%で楽天ポイントが貯まるほか、投資信託の購入に楽天ポイントを利用できます。

そのため「普段から楽天ポイントを貯めている方」におすすめのネット証券会社です。

また、楽天証券と楽天銀行を連携するマネーブリッジを利用すれば、楽天銀行の普通預金金利が最大0.1%になるのも魅力的。株の購入時には、証券口座の不足分が楽天銀行の普通預金残高から自動入金される自動入出金(スイープ)サービスも便利です。

11-3③松井証券

項目 | 内容 |

|---|---|

国内株手数料 | 0円から |

米国株手数料 | 約定代金の0.45%(税込0.495%) |

IPO取扱銘柄数(2022年) | 54 |

米国株の銘柄数 | 1648 |

独自サービス | 投資信託保有額の最大0.85%が還元される「投資信託 毎月ポイント・現金還元サービス」 |

口座開設実績 | 139万2794口座(2022年3月末時点) |

※データはいずれも2023年2月1日確認のもの

松井証券は25歳以下の日本株の取引手数料(現物・信用)が無料となっているのが大きな魅力です。

また、サポート体制については「HDI-Japan 主催 2022年度 問い合わせ窓口格付け(証券業界)」で、12年連続最高評価となる三つ星を獲得しています。

松井証券では「投資信託 毎月ポイント・現金還元サービス」を実施しており、信託報酬が0.3%を超える場合については、その一部を現金や松井証券ポイントとして還元しています。還元率は最大0.85%。たまった松井証券ポイントはAmazonギフト券や3000種類以上の商品との交換等に利用できます。

11-4④マネックス証券

項目 | 内容 |

|---|---|

国内株手数料 | 50円から |

米国株手数料 | 約定代金の0.45%(税込0.495%) |

IPO取扱銘柄数(2022年) | 61 |

米国株の銘柄数 | 4491 |

独自サービス | マネックスカードを使って投信積立を行うと最大還元率は1.1% |

口座開設実績 | 219万4858口座(2022年12月時点) |

※データはいずれも2023年2月1日確認のもの

マネックス証券は、米国株の取り扱い数が多く、多くの米国株ユーザに利用されている証券会社です。

投信サービスも魅力的であり、マネックスカードを使って投資信託の自動積み立てを行うと、ポイント還元率1.1%でマックスポイントが貯まります。

たまったポイントは投資信託の買付や他社ポイントへの移行などに利用可能です。

さらにマネックス証券は、IPO抽選が完全平等性なのも魅力の一つです。

証券会社によっては預かり資産の量などによって当選しやすさが決まるため、投資初心者がいきなり当選するのは簡単ではありません。

完全平等な条件で抽選されるマネックス証券なら、他の証券会社より当選しやすいでしょう。

11-5⑤auカブコム証券

項目 | 内容 |

|---|---|

国内株手数料 | 0円 |

米国株手数料 | 約定代金の0.45%(税込0.495%) |

IPO取扱銘柄数(2022年) | 23 |

米国株の銘柄数 | 1803 |

独自サービス | auPAYカードを使って投信積立を行うと最大還元率は1% |

口座開設実績 | 150万8633口座(2022年度12月データ) |

※データはいずれも2023年2月1日確認のもの

auカブコム証券は、Pontaポイントを貯めている方におすすめの証券会社です。

投資信託の毎月の積立金額をau PAYカードで決済すると、1%のPontaポイントが還元され、貯まったPontaポイントは投資信託の積み立てにも利用可能です。

さらに、月間平均保有残高に応じて最大0.24%(年率)のPontaポイントが貯まるので、運用益だけでなく、Pontaポイントも資産の一種として増えていくでしょう。

普段からPontaポイントを貯めている方には、auカブコム証券をおすすめします。

12【まとめ】インフレの時代は投資が必須に

アメリカでは2021年夏頃からインフレが進行し始めています。日本も今の状況が続くと、物価が上昇し続け、インフレが進行していくと思われます。そうなると、インフレに弱い現金や元本保証の金融商品は、価値が目減りしていきます。せっかく蓄えた資産の価値が下がってしまうのは耐え難いものです。そこで、インフレに強い資産も一緒に持つことが重要です。一般的にインフレに強い資産といわれるのが、株式、投資信託、不動産などです。投資に抵抗がある人は、運用を専門家にお任せできる投資信託が始めやすいでしょう。

重要なのは、資金をひとつの形にして持たないことです。現金や元本保証の金融商品、低リスクの投資商品は「守り」の資産です。一方で、インフレに強い資産、高リターンを期待できる資産が「攻め」の資産です。このように資金を「守り」と「攻め」に分けて運用する方法を「コア・サテライト方式」といいます。減らしたくないお金(コア)と積極的に増やすお金(サテライト)に分けて持つことで、資産全体としてのリスクを抑えつつ、リターンも期待できる運用ができます。

基本的にはコアが大半を占めるようにして、余剰資金をサテライトに充てましょう。こうすることで、安全性や流動性を確保しながら収益性も期待できる資産運用ができます。

13参考資料

執筆者

執筆者