SBI証券のつみたてNISAおすすめ銘柄6選

SBI証券で「つみたてNISA」を始めるにあたり、どの投資信託銘柄を運用するか悩んでいる方も多いのではないでしょうか?

本記事ではつみたてNISA初心者の方に向けて、SBI証券で運用できるおすすめの投資信託の銘柄を紹介しています。

また、合わせて「つみたてNISAの基本」や「SBI証券でのつみたてNISAの始め方」も詳しく解説しているので、これまで取り組んだことのない初心者の方も安心して読み進めてください。

- つみたてNISAの基本

- SBI証券でのつみたてNISAの始め方

- SBI証券で運用できるおすすめの投資信託の銘柄

監修者

監修者柴沼 直美CFP®/1級FP技能士

1つみたてNISAの概要

まずはつみたてNISAの概要を簡単に解説します。すでに知っている方も基本をおさらいしておきましょう。

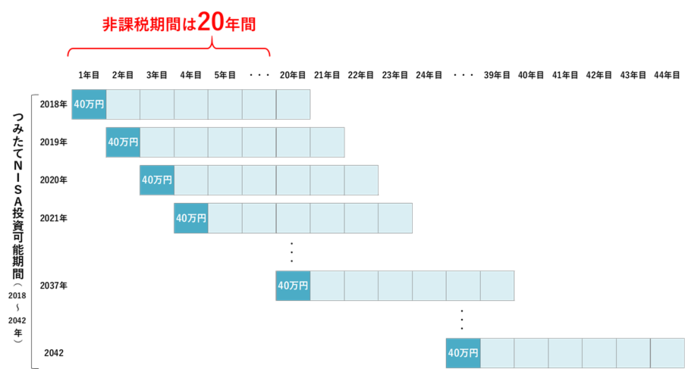

つみたてNISAとは、投資信託の運用を通じて長期的な資産形成を目指す非課税制度で、年間最大40万円までの投資額について、最長20年間の非課税期間が設定されています(通常、投資の利益には20.315%の税金がかかります)。

出所:金融庁「つみたてNISAの概要」

出所:金融庁「つみたてNISAの概要」

対象年齢は18歳以上となっており、始めるには金融機関の証券口座が必要となります。

2SBI証券でつみたてNISAを始める4つのメリット

つみたてNISAを始めるなら、SBI証券を利用するのがおすすめです。SBI証券はつみたてNISAの対象商品となるラインナップが充実しているほか、ポイント還元制度などの魅力的なサービスを多数展開しています。

ここではつみたてNISAをSBI証券で始めるメリットとして、次の4つを解説します。

2-11. クレカ決済で最大5.0%のVポイントがたまる

つみたてNISAで投資信託を購入する方法には、一括購入と積立投資の2パターンあります。

積立投資は毎月100円ずつ口座引き落としで購入するなど、一定の間隔と金額で投資信託を買い付けていく購入スタイルです。買付け処理を自動化できるほか、証券会社によってはクレカ決済による購入でポイントを貯めることもできます。

SBI証券のつみたてNISAでは、以下のクレジットカードを利用できます。

クレジットカード名 | 貯まるポイント | ポイント還元率 |

|---|---|---|

三井住友カード | Vポイント | 最大5.0% |

タカシマヤカード | タカシマヤポイント | 最大0.3% |

東急カード | TOKYU POINT | 最大3.0% |

アプラスカード | アプラスポイント | 最大1.0% |

UCSマークが付いたクレジットカード | Uポイント | 最大0.5% |

大丸松坂屋カード | QIRAポイント | 最大0.5% |

中でもポイント還元率が圧倒的な「三井住友カード」がおすすめです。三井住友カードで貯まったVポイントは、コンビニ決済やネットショッピングなど、日常生活で幅広く利用できます。

またキャッシュバック(カード支払額からの減額)や投資信託の購入にも充当できるため、Vポイントの使い道に困ることはないでしょう。

2-22. つみたてNISAの銘柄の約85%を取扱っている

つみたてNISAで購入できる商品は金融庁の基準を満たしたものに限られており、2023年4月4日時点では、225本の投資信託がラインナップされています(金融庁データより)。

しかし、各証券会社がすべての銘柄を取り扱っている訳ではなく、取扱銘柄は各金融機関によって異なります。

実際に主要なネット証券や店舗型証券のつみたてNISA銘柄取扱数を比較してみましょう。

ネット証券名 | カテゴリー | つみたてNISAの銘柄数 |

|---|---|---|

SBI証券 | ネット証券 | 192本 |

マネックス証券 | 〃 | 167本 |

楽天証券 | 〃 | 190本 |

松井証券 | 〃 | 184本 |

大和証券 | 店舗型証券 | 26本 |

野村證券 | 〃 | 7本 |

SMBC日興証券 | 〃 | 158本 |

※いずれも4月6日時点の公式サイトデータに基づく情報

SBI証券は金融庁が許可する225本のうち192本を取り揃えており、全銘柄の約85%をカバーしています。

SBI証券を利用すれば、幅広い銘柄の中から自分の投資スタイルや条件に合った銘柄を選ぶことができるでしょう。

2-33. 月100円からの少額投資が可能

つみたてNISAは少額から始められるのが魅力ですが、積立頻度や最低積立金額は金融機関によって異なります。

SBI証券は月100円からの積立投資が可能となっており、資金に余裕がない方でも無理なく続けられるでしょう。

2-3-1<主な金融機関の最低積立金額(つみたてNISA)>

金融機関名 | つみたてNISAの最低積立金額 |

|---|---|

SBI証券 | 毎月100円~ |

SMBC日興証券 | 毎月1000円~ |

三井住友信託銀行 | 毎月1万円~ |

みずほ銀行 | 毎月1000円~ |

中央労働金庫 | 毎月5000円~ |

※2023年3月時点の公式サイト情報を元にデータ作成

2-44. 投信保有額に応じて投信マイレージがたまる

SBI証券には「投信マイレージ」という制度があり、投資信託の保有額に応じて最大0.25%のポイントが貯まります。ポイントの種類は以下5種類から自分で設定可能です。

Tポイント

Vポイント

Pontaポイント

dポイント

JALマイル

中でも「Tポイント」「Pontaポイント」「Vポイント」は投資信託の買付(ポイント投資)に利用できる点でおすすめです。

3【SBI証券】つみたてNISAの銘柄選びの3つのポイント

SBI証券でつみたてNISAを始める際には、運用する投資信託(銘柄)を決める必要があります。

その際には次の3つのポイントに注目してみましょう。

それぞれ詳しく解説していきます。

3-11. 信託報酬が0.2%以下の銘柄を選ぶ

つみたてNISAの銘柄選びのポイントとして、信託報酬が低い銘柄を選ぶことが重要です。

信託報酬とは投資信託の保有額に対して毎日かかる手数料で、中には年率1%を超える商品もあります。手数料率が高ければせっかく投資で得られた収益が抑えられてしまいます。

目安として、信託報酬が0.2%以下の銘柄をおすすめします。

3-22. 純資産額が1000億円以上の銘柄を選ぶ

つみたてNISAの銘柄を選ぶ際には、純資産額が1000億円以上の商品に注目しましょう。

純資産額は基準価額(投資信託の値段)×受益権総口数(全投資家が保有する口数の合計)で求められる金額で、株式投資における時価総額に相当します。

純資産額が大きい銘柄は、運用に必要な資金が安定していることを示しており、信頼性が高いとされています。将来に向けて安定的に資産構築するためにも、安心して投資できる銘柄を選ぶことが大切です。

3-33. 1本目はインデックス型の投資信託を選ぶ

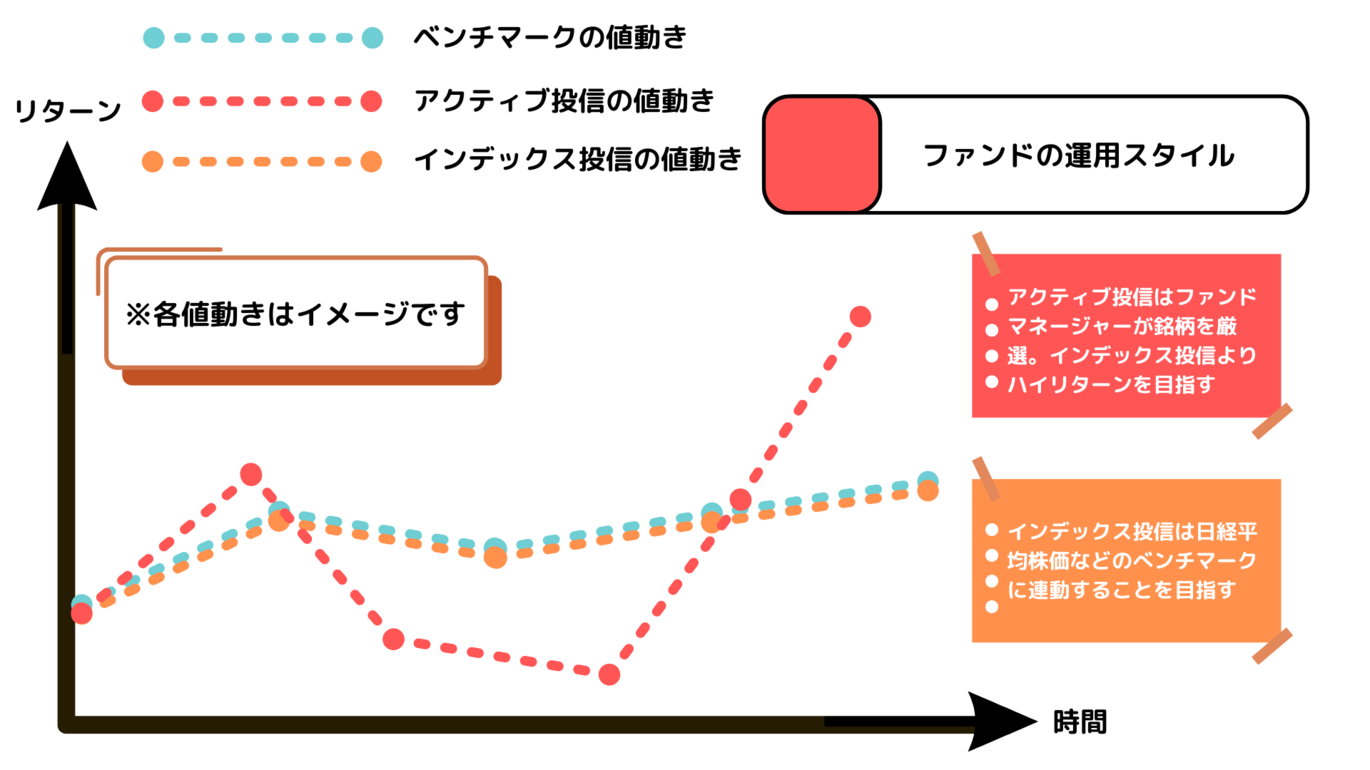

投資信託は運用スタイルによってインデックス型とアクティブ型に分けられます。

特に投資初心者であれば、つみたてNISAで運用する1本目の商品はインデックス型が良いでしょう。

インデックス型は日経平均株価やNYダウなどの対象指数に値動きが連動することを目指すタイプの投資信託です。

信託報酬が後述のアクティブ型と比べて低い傾向にあることに加え、投資先の分散性が高く、初心者にも扱いやすいでしょう。

一方、アクティブ型の投資信託は、ファンドマネージャー(運用担当者)が自己の判断で銘柄を厳選するため、ハイリターンである反面、高いリスクを伴います。

出所:MeChoice編集部作成

出所:MeChoice編集部作成

アクティブ型の投資信託を選ぶ場合は、ファンドマネージャーの実績や運用方針を調べた上で選択する必要があるため、手間や時間がかかることがデメリットとなるでしょう。

また、人手が多くかかることから信託報酬は高めです。

4SBI証券で運用できる「つみたてNISA」のおすすめ銘柄6選

ここではSBI証券で運用できるオススメの投資信託6選を紹介していきます。

いずれもつみたてNISAで運用できる以下の基準を満たした銘柄となっています。

是非参考にしてください。

目安として信託報酬0.2%以下の商品であること(日々かかる手数料が安いこと)

信託報酬などが安いインデックス型*1の商品であること

目安として純資産額*2が1000億円以上

*1…インデックス型:日経平均株価などの指数をベンチマークとし、それに連動するような値動きを目指す投資信託

*2…純資産総額:基準価額(投資信託の値段)×受益権総口数(投資家により保有されている総口数)で求められる

4-11. eMAXIS Slim全世界株式(除く日本)

項目 | 内容 |

|---|---|

騰落率(期間収益率) | +37.9%(過去3年) |

ベンチマーク | MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース) |

信託報酬率 | 0.114% |

投信会社名 | 三菱UFJ国際投信 |

価格(1万口当たり) | 1万6151円 |

純資産総額 | 1884.44億円 |

非課税制度 | NISA・iDeCo |

主な取扱金融機関(NISA) | ・SBI証券 |

主な取扱金融機関(iDeCo) | ・SBI証券(セレクトプラン) |

eMAXIS Slim全世界株式(除く日本)は主に、海外の株式へ投資を行っている投資信託です。

MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)に連動する投資成果を目指す商品となっています。

MSCIオール・カントリー・ワールド・インデックスは、先進国23カ国と新興国24カ国の大型株・中型株で構成されている指数です。

そのため世界の幅広い地域に投資し、その成長の利益を受けたい人が検討すべき投資信託となっています。

※本商品に関する信託報酬の記述は、eMAXIS Slim全世界株式(除く日本)の「交付運用報告書(作成対象期間:2021年4月27日~2022年4月25日)」をもとに、それ以外の数値データについては「月次レポート( 2022年12月30日現在)」をもとに作成しています。

SBI証券

グループ1400万口座突破のネット証券大手!

公式サイトで申し込む- 国内株の手数料無料化

- 投資信託の保有でVポイントやdポイントがたまる

- 三井住友カードの投信クレカ積立で最大3.0%のVポイントがたまる

- IPO引受社数NO.1(2022年3月通期)

- 充実の米国株&投資信託ラインナップ

4-22. 楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))

項目 | 内容 |

|---|---|

騰落率(期間収益率) | +35.4%(過去3年) |

ベンチマーク | FTSEグローバル・オールキャップ・インデックス(円換算ベース) |

信託報酬率 | 0.132% |

投信会社名 | 楽天投信投資顧問 |

価格(1万口当たり) | 1万5638円 |

純資産総額 | 2226.23億円 |

非課税制度 | NISA・iDeCo |

取扱金融機関(NISA) | ・SBI証券 |

取扱金融機関(iDeCo) | ・楽天証券 |

FTSEグローバル・オールキャップ・インデックス(円換算ベース)をベンチマークとし、全世界の株式市場に連動した値動きを目指す投資信託です。

世界最大級の運用会社であるバンガードが運用する、下記の上場投資信託証券(ETF)を主要投資対象としています。

ファンド名 | 実質的な主要投資対象 | 運用の基本方針 |

|---|---|---|

バンガード®・トータル・ワールド・ストックETF | 全世界株式 | FTSEグローバル・オールキャップ・インデックスに連動する投資成果を目指す |

バンガード®・トータル・ストック・マーケットETF | 米国株式 | CRSP USトータル・マーケット・インデックスに連動する投資成果を目指す |

バンガード®・トータル・インターナショナル・ストックETF | 全世界株式(除く米国) | FTSEグローバル・オールキャップ・(除く米国)インデックスに連動する投資成果を目指す |

※2022年7月末現在

※「楽天・全世界株式インデックス・ファンド 愛称:楽天・バンガード・ファンド(全世界株式)」投資信託説明書(交付目論見書)の情報を元に作成

全世界の株式へ投資し、世界経済が成長する際の利益を受け取りたい方におすすめです。

※本商品に関する信託報酬・ベンチマークの記述は、楽天・全世界株式インデックス・ファンド<愛称:楽天・バンガード・ファンド(全世界株式)> の「交付運用報告書(作成対象期間:2021年7月16日~2022年7月15日)」をもとに、それ以外の数値データについては「月次レポート(作成基準日:2022年12月30日)」をもとに作成しています。

SBI証券

グループ1400万口座突破のネット証券大手!

公式サイトで申し込む- 国内株の手数料無料化

- 投資信託の保有でVポイントやdポイントがたまる

- 三井住友カードの投信クレカ積立で最大3.0%のVポイントがたまる

- IPO引受社数NO.1(2022年3月通期)

- 充実の米国株&投資信託ラインナップ

4-33. eMAXIS Slim先進国株式インデックス

項目 | 内容 |

|---|---|

騰落率(期間収益率)(過去3年) | +42.6% |

ベンチマーク | MSCIコクサイ ・インデックス(配当込み、円換算ベース) |

信託報酬率(税込) | 0.10% |

投信会社名 | 三菱UFJ国際投信 |

基準価額(1万口あたり) | 1万9021円 |

純資産総額 | 3692.18億円 |

非課税制度 | NISA・iDeCo |

取扱金融機関(NISA) | ・SBI証券 |

取扱金融機関(iDeCo) | ・SBI証券(セレクトプラン) |

eMAXIS Slim先進国株式インデックスは、MSCIコクサイ・インデックス(配当込み、円換算ベース)をベンチマークとし、日本を除く先進国の株式市場に連動する値動きを目指す投資信託です。

アメリカ、イギリス、オランダ、フランスなどの、世界主要国の株式を主な投資対象しており、ハイリスク・ハイリターンな新興国株式が含まれていない点が特徴となっています。

株式投資を先進国の株式中心で運用したい方に向いているといえるでしょう。

※本商品に関する信託報酬の記述は、eMAXIS Slim 先進国株式インデックスの「交付運用報告書(作成対象期間:2021年4月27日~2022年4月25日)」をもとに、それ以外の情報については「月次レポート( 2022年12月30日現在)」をもとに作成しています。

SBI証券

グループ1400万口座突破のネット証券大手!

公式サイトで申し込む- 国内株の手数料無料化

- 投資信託の保有でVポイントやdポイントがたまる

- 三井住友カードの投信クレカ積立で最大3.0%のVポイントがたまる

- IPO引受社数NO.1(2022年3月通期)

- 充実の米国株&投資信託ラインナップ

4-44. ニッセイ 外国株式インデックスファンド

項目 | 内容 |

|---|---|

リターン(過去5年の平均利回り) | +42.5%(3年) |

ベンチマーク | MSCIコクサイ・インデックス(配当込み、円換算ベース) |

信託報酬率(税込) | 0.103% |

投信会社名 | ニッセイアセットマネジメント |

基準価額(価格) | 2万5137円 |

純資産総額 | 4134億円 |

非課税制度 | NISA・iDeCo対応 |

取扱金融機関(NISA) | ・SBI証券 |

取扱金融機関(iDeCo) | SBI証券(セレクトプラン) |

ニッセイ 外国株式インデックスファンドは、MSCIコクサイ・インデックス(配当込み、円換算ベース)をベンチマークとし、日本を除く先進国の株式市場に連動する値動きを目指す投資信託です。

アメリカを中心に、先進国各国へも投資したい方が検討すべき投資信託といえるでしょう。

※本商品に関する信託報酬の記述は、<購入・換金手数料なし>ニッセイ外国株式インデックスファンドの「交付運用報告書(作成対象期間:2020年11月21日~2021年11月22日)」をもとに、それ以外の数値データについては「月次レポート(作成基準日 : 2022年12月30日)」をもとに作成しています。

SBI証券

グループ1400万口座突破のネット証券大手!

公式サイトで申し込む- 国内株の手数料無料化

- 投資信託の保有でVポイントやdポイントがたまる

- 三井住友カードの投信クレカ積立で最大3.0%のVポイントがたまる

- IPO引受社数NO.1(2022年3月通期)

- 充実の米国株&投資信託ラインナップ

4-55. SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)

項目 | 内容 |

|---|---|

騰落率(過去3年) | +43% |

ベンチマーク | S&P500指数(円換算ベース) |

信託報酬率(税込) | 0.0938%程度 |

投信会社名 | SBIアセットマネジメント |

基準価額(価格) | 1万6344円 |

純資産総額 | 7217.57億円 |

非課税制度 | NISA |

取扱金融機関(NISA) | ・SBI証券 |

「SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)」は、S&P500指数(円換算ベース)に連動した投資成果を目指す投資信託です。

S&P500は株価指数の1つで、米国を代表する500社の時価総額をもとに算出されています。

構成銘柄は、アップルやマイクロソフト、テスラ、アマゾン、バークシャー・ハサウェイなど。

アメリカの市場の動きを反映した指数となっており、500社で米国株式市場における時価総額の約80%がカバーされています。

本投資信託は、アメリカへの投資を行いたい人が検討すべき商品といえるでしょう。

※本商品の数値データはSBI証券HPのデータに基づきます(2023年1月20日時点)

SBI証券

グループ1400万口座突破のネット証券大手!

公式サイトで申し込む- 国内株の手数料無料化

- 投資信託の保有でVポイントやdポイントがたまる

- 三井住友カードの投信クレカ積立で最大3.0%のVポイントがたまる

- IPO引受社数NO.1(2022年3月通期)

- 充実の米国株&投資信託ラインナップ

4-66. SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)

項目 | 内容 |

|---|---|

騰落率(設定来) | +4.34% |

ベンチマーク | CRSP USトータル・マーケット・インデックス(円換算ベース) |

信託報酬率(税込) | 0.0938%程度 |

投信会社名 | SBIアセットマネジメント |

基準価額(価格) | 1万434円 |

純資産総額 | 1216.25億円 |

非課税制度 | NISA |

取扱金融機関(NISA) | SBI証券 |

SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)は、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動した投資成果を目指す投資信託です。

CRSP USトータル・マーケット・インデックスは、米国株式市場の動きを捉えることを目指した、時価総額加重平均型の株価指数で、約4000銘柄から構成されています。

アメリカで投資可能な銘柄のほぼ100%をカバーしており、米国全体の経済に投資したい方に向いています。

※本商品の数値データはSBI証券HPのデータに基づきます(2023年1月20日時点)

SBI証券

グループ1400万口座突破のネット証券大手!

公式サイトで申し込む- 国内株の手数料無料化

- 投資信託の保有でVポイントやdポイントがたまる

- 三井住友カードの投信クレカ積立で最大3.0%のVポイントがたまる

- IPO引受社数NO.1(2022年3月通期)

- 充実の米国株&投資信託ラインナップ

5つみたてNISAの銘柄はどのように組み合わせれば良い?

投資信託にはローリスク・ローリターンな商品もあれば、ハイリスク・ハイリターンなものも存在するため、資金を「コア」と「サテライト」に分けて運用することも大切な考え方となります(コア・サテライト運用)。

5-1コア・サテライト運用とは

たとえば、「コア(守りの資金)」で比較的リスクの低いインデックス型の投資信託を運用し、「サテライト(攻めの資金)」でハイリスクハイリターンなアクティブ型の投資信託を運用するなどの戦略が考えられます。

コア・サテライト運用を実行すれば、ポートフォリオ全体のリスクを調整しつつ、効率的なリターンの獲得を目指すことが可能です。

関連記事:

6SBI証券でのつみたてNISAの始め方の3つのステップ

SBI証券でつみたてNISAを始める手順は、わずか3ステップです。

口座開設を行なって投資する銘柄を選び、積立間隔や積立金額を決めたら始められます。

ここでは、口座開設に必要な書類や具体的な手順を詳しく紹介するので、ぜひ参考にしてください。

6-1SBI証券でつみたてNISAを始める3つのステップとは

6-2ステップ1:口座開設を申し込む

まずはSBI証券の公式サイトを開き、口座開設ボタンからメールアドレス登録を行います。

続いて、個人情報や納税方法などを入力した上で利用規約を確認し、最後に本人確認書類の提出を「ネット」でするか「郵送」でするかを申し込みます。

「ネット」を選択した場合は、スマートフォンで以下どちらかの組み合わせの書類をアップロードすることで、最短翌営業日からの取引が可能となります。

マイナンバーカード

通知カード+本人確認書類

- (総合口座で利益が出た際の)納税方法は3種類から選択できます。初心者の方であれば、年間取引報告書の作成及び確定申告が不要な「特定口座(源泉徴収あり)」がおすすめです。証券会社が利益から税を差し引く形で、納税を代行してくれます。

SBI証券

グループ1400万口座突破のネット証券大手!

公式サイトで申し込む- 国内株の手数料無料化

- 投資信託の保有でVポイントやdポイントがたまる

- 三井住友カードの投信クレカ積立で最大3.0%のVポイントがたまる

- IPO引受社数NO.1(2022年3月通期)

- 充実の米国株&投資信託ラインナップ

6-3ステップ2:銘柄の購入設定をする

口座開設および本人確認が完了したら、SBI証券HPで積立資金を入金します。

現金で入金する場合には都度入金手続きが必要ですが、クレカ積立なら事前に設定した金額を自動で積立してくれるため、入金手続きは必要ありません。毎月の入金手続きが面倒な方は、クレカ積立がおすすめです。

資金の準備が整ったら、投資する銘柄を選択し、積立金額や積立間隔などを設定します。目論見書と設定内容を確認したら購入設定を完了させましょう。

- SBI証券のクレカ積立は三井住友カードがおすすめです。決済額に応じて最大5.0%のVポイントがたまります。たまったポイントはコンビニ決済やネットショッピングなどに使えるほか、投資信託の購入にも充当できます。

6-4ステップ3:運用報告書などを定期的にチェックする

投資信託の購入後は、決算毎に発行される運用報告書を必ずチェックしましょう。当該投資信託の運用状況や今後の運用方針などが掲載されているので、運用を継続するか否かの判断材料となります。

7SBI証券よりも楽天証券を使うべき人は?

楽天銀行を利用している場合は、SBI証券より楽天証券をおすすめします。

楽天証券には「マネーブリッジ」というサービスがあり、証券口座と銀行口座を連携することで楽天銀行の金利が0.1%となるためです。さらに、楽天証券での買付時に不足資金を楽天銀行から自動で入金できる自動入出金(スイープ)も便利な機能となっています。

また、楽天カードを利用した投信積立で楽天ポイントが貯まる点も、楽天ユーザーには嬉しいメリットでしょう。

つみたてNISAの銘柄数やクレカ決済による最大ポイント還元率のみを比較するとSBI証券の方がお得ですが、楽天銀行や楽天カードを利用している場合には、楽天証券も一考の余地があります。

8まとめ

現行のNISA制度は2024年1月に新NISAへとリニューアルされます。

つみたてNISAは2023年末をもって新規の買付けができなくなる一方、購入した投資信託銘柄は2024年以降も最大20年間の非課税措置が適用されます。

つまり、つみたてNISAは今年がラストチャンスということです。ぜひ本記事で紹介した投資信託銘柄や証券会社を参考にしつつ、つみたてNISAで投資デビューを飾ってください。

9参考資料

SBI証券の口コミ・評判

ポジティブコメント①

手数料競争を仕掛ける価格リーダー。SBIに口座を開けておけば問題ない感はかなりある

ポジティブコメント②

品ぞろえと手数料はSBI見ておけばOK。ここでできないと仕方ないなとはなると思う。

ネガティブコメント①

うーん、これは個人の好き好きだけど、UIがあまり好きじゃないな。楽天が好きかというとそうでもないけど、まだ楽天の方がマシという感じではある。

ネガティブコメント②

楽天ポイントの方が使い勝手はいい。SBIも頑張ってはいるけど、つぎはぎ感は強い。

10つみたてNISAは2023年がラストチャンス!

現行のNISA制度は2024年1月に新NISAへとリニューアル

つみたてNISAは今年がラストチャンス

本記事で紹介した投資信託銘柄や証券会社を参考にしつつ、つみたてNISAで投資デビューを

NISAのおすすめ記事

NISAの新着記事

執筆者

執筆者MeChoice編集部

監修者

監修者